【导语】汇率风险是进出口占比较大的商品必须考虑的风险项目。以大豆压榨产业为例,进口原料与油粕成品的价格波动风险本来就高,如果对于外汇风险不注意、不控制,榨利很容易被外汇风险所侵蚀,因此对于汇率对产业链价格的影响有必要进行重视。对于巴西大豆压榨产业来说,雷亚尔升值,降低出口意愿,但预期仍未完全兑现。在实际操作上,外汇市场已经有了丰富的方便头寸调整的衍生品工具如FX Swap,因此,具体到商品的外汇上,如何做不是关键,关键是如何预判。本文以巴西货币雷亚尔为例,对巴西汇率波动对巴西大豆出口的影响进行探讨。

雷亚尔汇率升值,巴西通胀压力下降

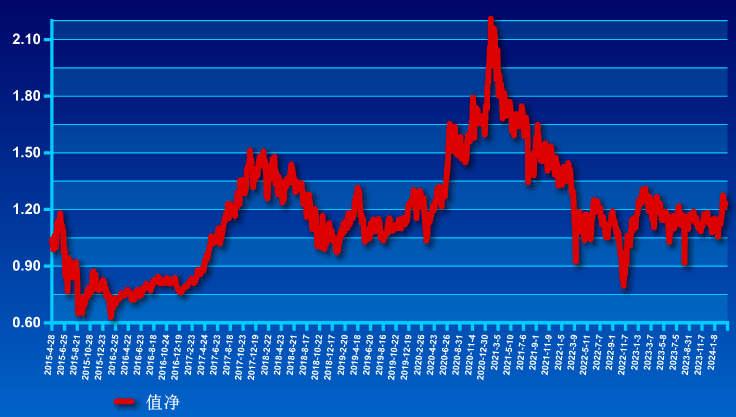

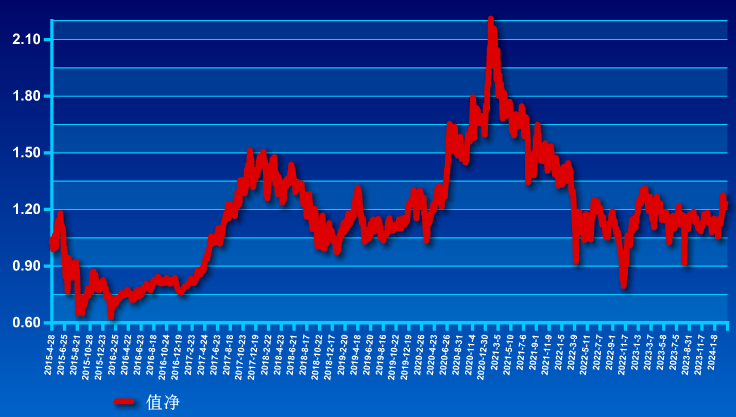

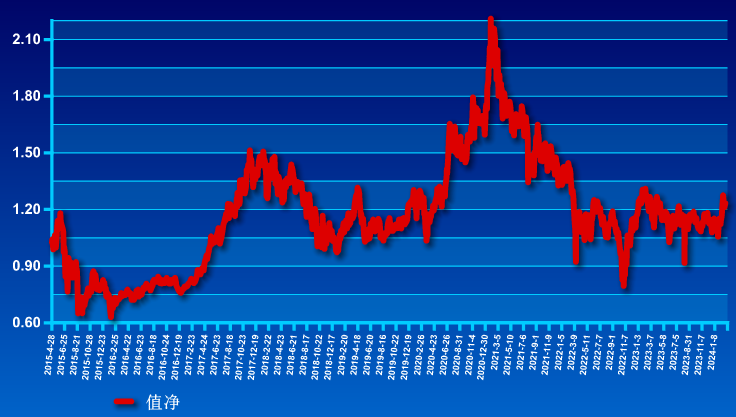

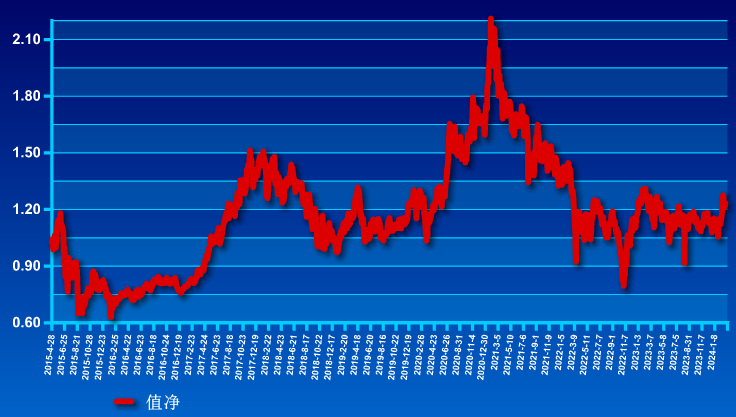

从美元兑雷亚尔的走势可以看到,2024年1-2月该数值已经下降至4年以来的最低值。数值越低,说明1美元可以兑换的雷亚尔越少,意味着雷亚尔本币越升值。本币的升值,使得巴西商品的出口预期有所下降,外资流入的预期有所增强。货币的升值一方面可以在降低国际融资利率溢价的同时,吸引外部资金流入,来进一步保证经济的流动性支持;另一方面,货币升值带来的新增外部资金,可以弥补本地的储蓄缺口,缓解国内利率升高的压力。那么,巴西汇率升值的原因有哪些?而2022年以来人民币离岸汇率CNH从6.3涨至7.2,人民币贬值有利于商品进口,而这又会对大豆压榨行业产生何种影响?

首先,汇率升值得益于巴西央行从2021年开始的持续加息。2021年该国通货膨胀率达到10.06%,创2015年以来新高。为抑制通胀,自2021年3月开始,巴西央行开始连续加息,从2%一直升至13.75%。基准利率的持续升值导致外资流入巴西套取息差,同时因地缘问题使得国际商品贸易给稳定性更多溢价,而作为大宗商品出口大国的巴西因此受益。其次,资金的流入带动国内实体经济的回升,巴西制造业PMI指数从2023年4月开始震荡走高,2024年1月数值更是创下近18个月以来的最高值。因此,汇率不仅仅是商品进出口的一个计算项,从其背后看到的原因和趋势,会给予国际商品贸易投资判断更大的价值。

汇率升值降低出口意愿,预期的压力尚未传递至现实

巴西汇率升值,叠加目前美国芝商所大豆期货价格持续下跌,农民出售意愿较差。卓创资讯结合巴西大豆的销售进度和出口进度,也能得到侧面验证。目前巴西大豆的周度日均出口量为33.24万吨,较去年2月27.87万吨/日增加19.26%。从销售进度看,巴西2023/24年度的销售进度为30%,去年同期为35.8%。两个指标相比,销售进度更能代表市场情绪与预期,而看到出口量同比增加也不应急于证伪,一个供应端变量在于,2023/24年度的期初库存和产量之和为1.93亿吨,同比增加了375万吨。

如果说商品的量级更多在供需平衡的博弈上影响,那么价格的变化基本就是博弈的结论。从巴西大豆的出口CNF走势图可以看到,前期巴西缓慢的销售进度使得巴西贴水价格处于较低水平,背后逻辑主要有两点:一是销售缓慢叠加1.57亿吨的产量预估,意味着农民后期的出货压力较大;另一方面,贴水价格低叠加CBOT期货价格低,销售价格达不到农民的心理价位,而这一点又容易引发与前者的螺旋反馈。持续的低价在近期引发了贸易流向的变化。贸易端传出“巴西出口美国大豆”以及“中国洗船美豆”的消息,均从侧面反映出巴西贴水之低迷。而近期价格的反弹,主要是美豆盘面与中国油粕盘面的分化,给出了中国的盘面榨利,导致巴西贴水价格开始反弹。

从商品供需推测预期是一种角度,国际粮商的预期同样也是一个视角。根据Bunge2023年的财报数据,农业综合部门(Agribusiness)营收额下降了10%,从2022年的477亿美元降至427.6亿美元。精炼油和特种油部门(Refined and Specialty Oils)的销量也有所下降,从920.1万吨降至890.8万吨。在展望中,认为农业综合部门的利润及营收将低于2023年,主要原因在于农作物供应充足和压榨能力扩大;而精炼油和特种油部门预计业绩也将低于去年,主要原因在于供应增加。

因此,从汇率到出口,从汇率的原因到汇率的影响,从预期到现实,从商品到企业均存在影响传导。本文试图以大豆压榨行业为例,从多个角度剖析经济环境中汇率变化对商品的影响,以及作为商品主体的企业对于市场的具体展望。汇率从对经济环境影响进而对商品预期产生影响,路径由此沿着供需平衡表和企业资产负债表来影响商品的价格与流动,所以,汇率不仅仅是进出口计算的意义,讨论其背后的作用力,似乎更能反映其在商品市场中的价值。

(卓创资讯 王文深)