财联社12月12日讯(记者 闫军 周晓雅)碳酸锂期货市场的多空大战进入白热化,12月12日,碳酸锂期货主战场近月2401合约跌停,碳酸锂主力合约2407一大早触及跌停,下午收盘,报收93100,下跌8.59%,合约持仓量增至17.26万手,多空分歧仍然持续。

“多头赌期货向现货价格回归,也就是空头会在交割前认输,空头则赌多头没有资金追保爆仓。”华南某期货人士向财联社记者表示,12月是决战时刻,双方理由都很充分,现在是拼硬实力的时刻了,看谁能撑到最后。

近期已有中小私募陆续出现爆仓导致净值大幅波动。一家名为湘楚基金的中小私募发布《致投资者的一封信》显示,12月7日,碳酸标的异常波动,公司对于新标的的市场预期不足,部分产品造成了大幅回撤,旗下产品在12月8日净值大幅下跌超过10%。财联社记者了解到,该私募或采取卖出期权策略。

此外,另外一家中小私募旗下“名士方舟1号”产品净值大幅波动,仅12月以来,单日净值从大幅下跌11%,到暴涨39%区间内来回横跳。

复盘12月以来碳酸锂期货行情,涨跌停轮番上演。碳酸锂期货LC2401合约先是在12月4、5两个交易日接连跌停,到了12月6日跌幅收窄,随后在12月7日、8日两个交易日,经历接连两天涨停。这也意味着,碳酸锂期货在上周经历从跌停到涨停的“V”型反转行情。

而LC2401的期权合约对应的到期日在12月的第五个交易日(12月7日),即上周首次出现涨停板之际。当天该期权上演“末日轮”行情,LC2401-C-96000合约较最低点10元上涨至收盘的4170元,涨幅高达400多倍。

对此,有业内人士指出,此次碳酸锂逼仓行情可以算是国内期货发展中的一个里程碑事件了,碳酸锂期货叠加期权,无论是逼多还是逼空,除了考虑期货和现货,还要考虑期权,这让投资者的复杂性大幅提高。增加投资难度的同时,考验着机构的风控能力。

两只私募产品或因碳酸锂期货波动踩雷

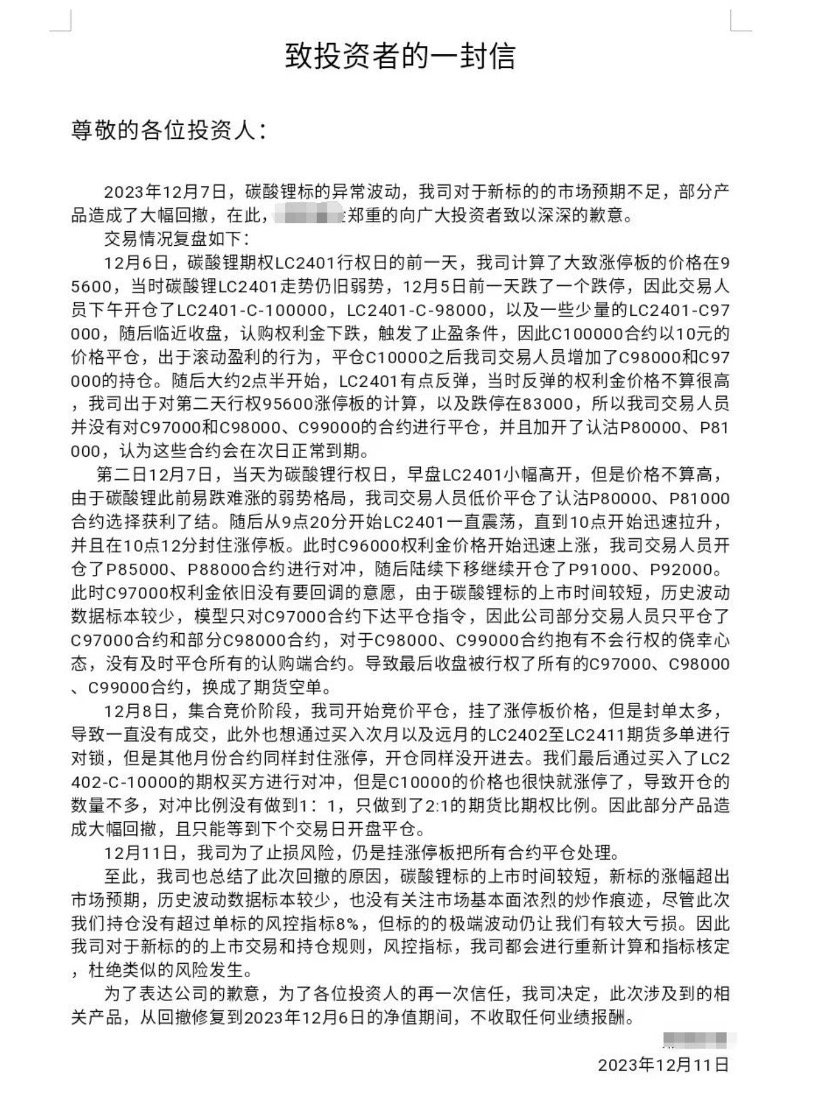

12月11日,一家名为湘楚基金的中小私募发布了《致投资者的一封信》,在信中,公司表示,12月7日,碳酸标的异常波动,公司对于新标的的市场预期不足,部分产品造成了大幅回撤。

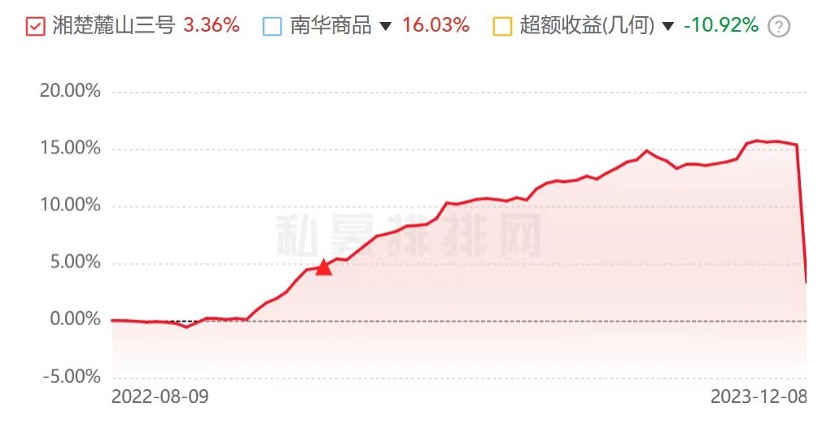

根据12月8日更新净值显示,该基金旗下“湘楚麓山三号”产品单日净值跌幅达到10.2%,从净值曲线上来看,断崖式下跌。该产品为衍生品策略,对标南华商品年内16.03%的涨幅,超额收益为-10.92%。

湘楚基金表示,为了表达歉意,此次涉及到的相关产品,从回撤修复到2023年12月6日的净值期间,不收取任何业绩报酬。截至12月8日,公司复权净值为1.0336,12月6日净值为1.1401。

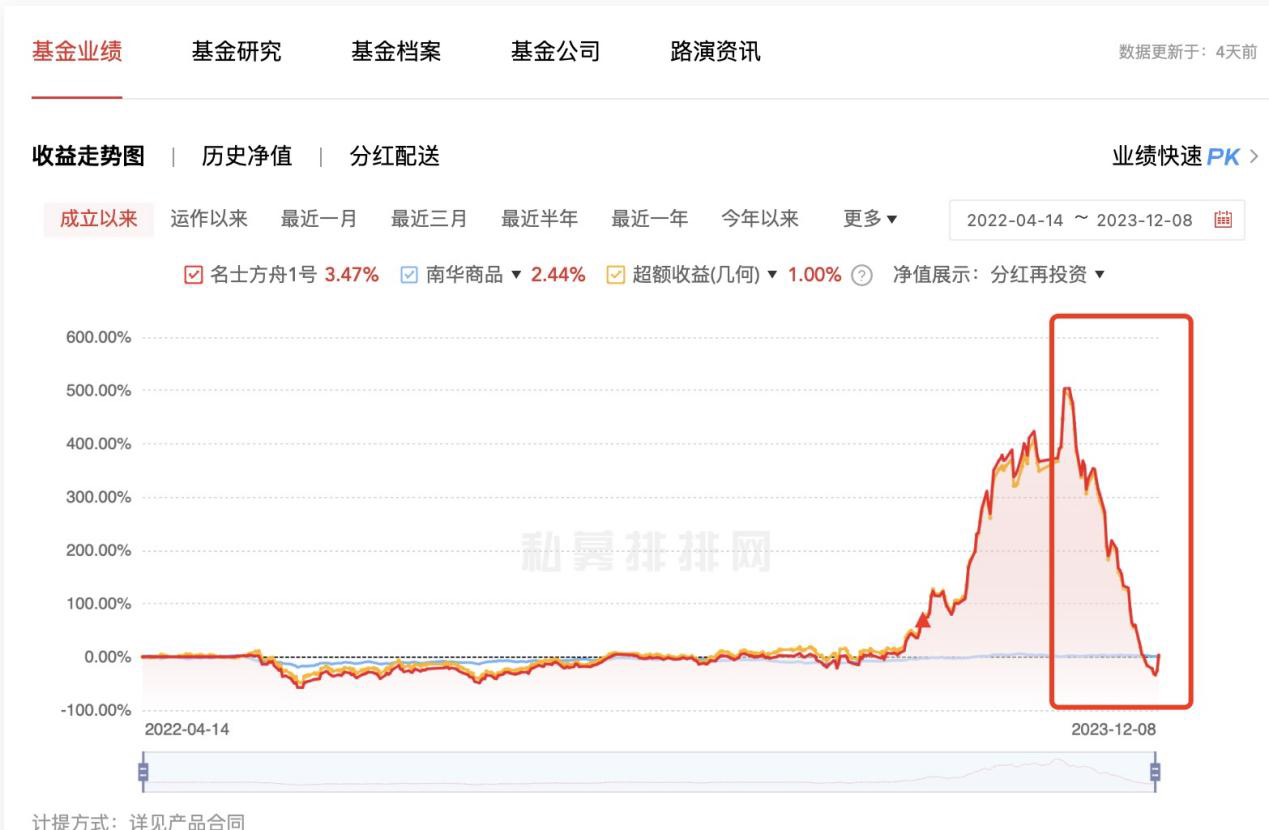

无独有偶,另外一家中小私募旗下“名士方舟1号”产品净值也在近期出现了大幅波动。根据私募排排网业绩展示来看,该基金为衍生品策略,业绩波动非常大,在7月、8月分别取得100.17%、91.62%的回报率,但是到了11月,净值大幅回撤79.57%。

追踪最近8个交易日的净值表现来看,净值走势或与碳酸锂期货走势相关度较高。12月1日、5日,单日净值下跌达到9.08%、11.75%;到了12月8日、7日,碳酸锂主力合约大涨的情况下,净值得以快速修复,单日净值分别达到了39.73%、12.22%。而此前6个交易日中,则“跌跌”不休。对此,有业内人士分析认为,该基金可能是碳酸锂多头,并且采取了单一期权策略。才会导致暴涨暴跌,波动巨大。

这种大开大合的巨幅波动,拉长时间周期来看,并不能给投资者带来较好的收益,该基金自2022年4月成立以来,收益率为3.47%,仅比业绩基准南华商品(2.44%)多出1%的超额。

道歉信复盘碳酸锂期权“心跳”三天

湘楚基金在致投资者的信中,详细复盘了此次净值大幅回撤的惊魂三天。

致衍基金基金经理沈发鹏对这一事件进行了解读,他表示,该私募的策略以卖出期权策略为主。“这类私募基于标的实际波动不会放大,或者沿着某个方向持续运行,顺势介入赚时间消耗与波动率溢价的超额。”

他分析,如果是基于这种方式介入,那么12月6日逼近跌停“V”反后,便应当注意在期权操作上启动风控机制。然而在期价出现反弹时,该私募没有第一时间把看涨期权的卖单平仓,反而加仓看跌期权的卖单,以此对冲delta,“这个方式是属于在不是特别异常情况下卖方对冲的常规操作,即通过增加敞口的方式进行对冲。”

但他也强调,当市场出现“黑天鹅”时,增加敞口的操作方式反而风险更大。

另外,他还推测,由于临近到期日,期权合约面临时间价值的归零,因此,该私募为了达到目标收益率,或许还出现“超卖”的情况。“期权的时间价值总额大致可以等于期权卖方可以获得的权利金总额,如果想要赚取同样的时间价值总额,那么越临近到期日可能要卖出更多张期权合约,这就可能导致了他们卖的张数远远超过了自身能承载的极限。”

期权与期货投资核心在风控

湘楚基金在反思此次回撤的原因时表示,碳酸锂标的上市时间较短,新标的涨幅超出市场预期,历史波动数据标本较少,也没有关注市场基本面浓烈的炒作痕迹,尽管此次持仓没有超过单标的风控指标8%,但标的的极端波动仍造成较大亏损。因此,公司对于新标的的上市交易和持仓规则、风控指标,都会进行重新计算和指标核定,杜绝类似的风险发生。

这就涉及期权合约的风控,在沈发鹏看来,从投资理念角度看,期权卖方应注意几项核心约束:一是卖单量不可以超越风险承载极限;二是需要尊重市场的规律。

沈发鹏表示,当市场卖方本来是出售“黑天鹅”的后尾风险,如果市场本来就已经超出了历史的常规波动状态下,就要谨慎选择是否参与。因为在碳酸锂期权首次到期之前,碳酸锂期货已经连续跌停两天,它的波动已经是超常规的,在超常规的情况之下,这类期权卖出操作,我认为有点不理智。

他强调,对于期权卖方而言,事前风控是关键。“这次事件核心原因还是事前风控不足够,期权卖方的风控70%需要在事前做好。在后期涨停以后,他们已经没有太多太好的风控空间了。”

此外,也有观点认为,在此次事件中,湘楚基金在被行权换成期货空单后,如果有足够资金增加保证金,或许可以在此后下跌中弥补回损失。对此,市场分析人士认为,从机构角度出发,湘楚基金止损的操作是没有问题的。“账面亏损这么多,风控会选择平仓止损而不是选择追保,再增加风险。”